Aprobado por el Consejo de Ministros el Real Decreto 504/2022, de 27 de junio, por el que se modifica, entre otras cosas, el sistema de cotización de los autónomos (Consulta el B.O.E. 13/2022). Este sistema es progresivo y dependerá de los ingresos netos que el autónomo tenga previstos. Además, se incluyen otras novedades como la posibilidad de hacer el cambio de base hasta en 6 ocasiones al año, hasta ahora se podían realizar 4 cambios.

Este nuevo y esperado sistema por el que tanto se ha luchado entre instituciones y asociaciones de autónomos, condiciona la cuota a pagar a la Seguridad Social con los rendimientos netos del autónomo, si bien es cierto que la cuota inicial de la que se parte al darse de alta como autónomo es más alta de lo que cabría esperar y mucho más que en otros países de la E.U. Este nuevo sistema se irá instaurando progresivamente, y puede que con cambios durante la evolución. Lo que sí sabemos es que se ampliará la comunicación y el intercambio de información entre los distintos organismos, para la verificación de los datos y el seguimiento de los mismos.

1. CAMBIO DE LA BASE DE COTIZACIÓN COMO AUTÓNOMO

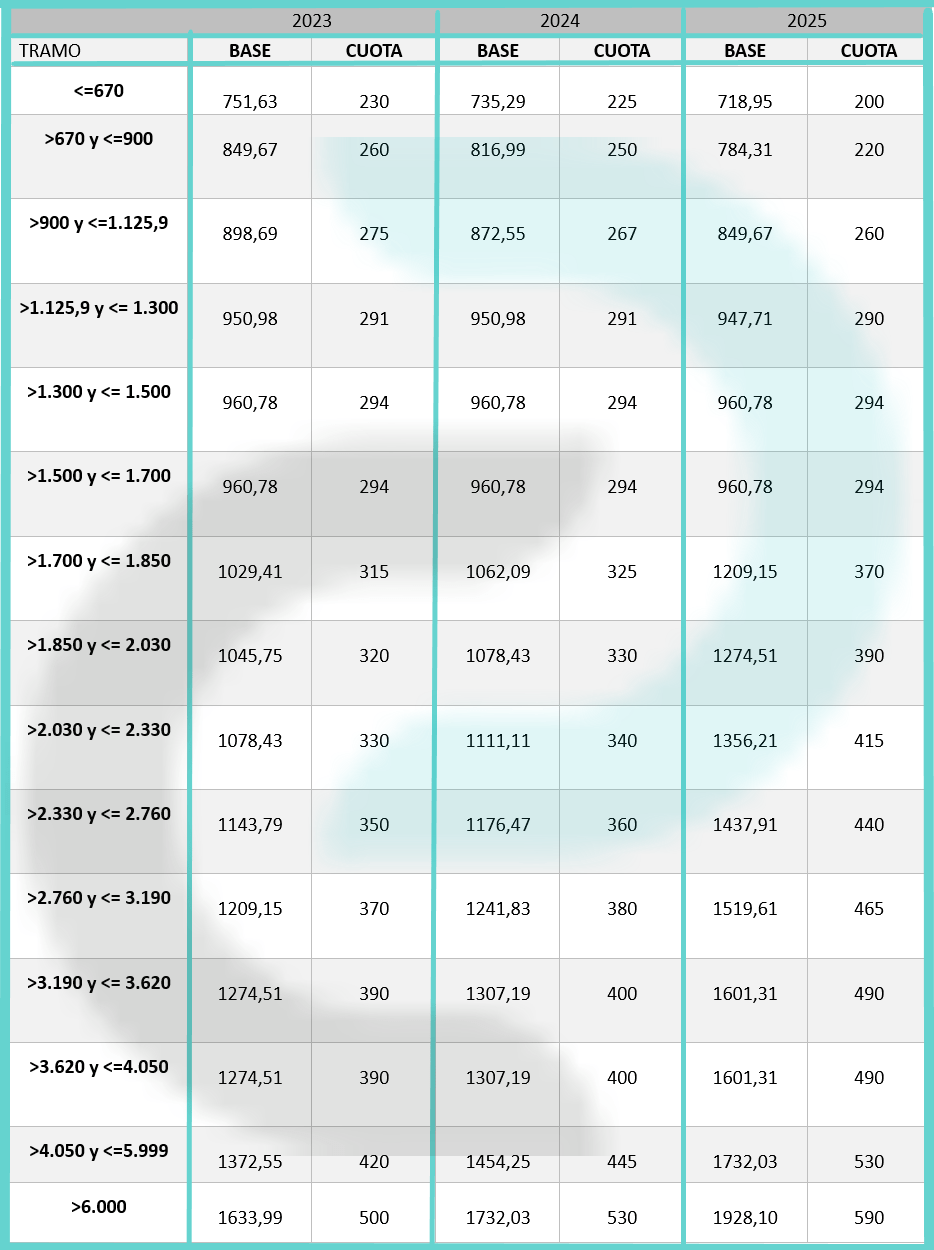

Los autónomos podrán cambiar su base de cotización hasta 6 veces al año (Art. 43 bis), deberá de solicitarse a la Seguridad Social, y las fechas podrán ser:

2. ¿POR QUÉ ES TAN IMPORTANTE TENER EN CUENTA ESTAS FECHAS?

En este nuevo sistema de cotización el autónomo pagará su cuota dependiendo de los ingresos que prevea tener durante el año, por esta razón se facilitan más fechas de cambio de base y por lo tanto de la cuota de autónomo a pagar.

Para realizar estos cambios el autónomo deberá de realizar una declaración de los rendimientos económicos netos que prevé obtener, y junto con la solicitud de cambio de su base de cotización mensual, los trabajadores deberán efectuar una declaración de los rendimientos económicos netos que prevean obtener por su actividad económica o profesional, en los términos previstos por el artículo 30.2.b).9.º (Rg. Gral. Inscripción empresas y afiliación).

El presidente de la Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA), Lorenzo Amor, puntualiza que en el texto pactado se aclara que sólo se tendrán en cuenta los rendimientos derivados del trabajo por cuenta propia, incluidos aquellos que se obtengan de actividades diferentes a la habitual pero por las que se ha facturado o cobrado comisiones.

La vicepresidenta de ATA, Celia Ferrero, puntualiza que para hacer estos cálculos “primero, se obtienen los rendimientos netos del negocio. Es decir, los ingresos obtenidos menos los gastos deducibles. A ese importe, se le suma la cuota a la Seguridad Social y posteriormente se le resta un 7%, que es un porcentaje aceptado por el ministerio correspondiente a todos gastos que tiene el autónomo y que le es imposible justificar. En el caso de que sea autónomo societario, este porcentaje de gastos injustificables se reduce al 3%”.

Atrás quedará la común práctica de aumentar la base de cotización según la necesidad de cotizar por una base más alta según la edad y la cercanía a la jubilación… muy común y generalizado en autónomos que estaban cerca de los 47 años, edad a la que se limitaba hasta la llegada de esta nueva Ley el cambio a bases máximas de cotización, a partir de ahora estará supeditada tu base a los ingresos que obtengas.

¿QUÉ OCURRE SI NO REGULARIZAS TU CUOTA DURANTE EL AÑO?

Tal y como se especifica en el B.O.E. (Art. 308), será después de la presentación de la declaración de la renta del autónomo cuando Hacienda facilitará los datos a la Seguridad Social para que esta recalcule y regularice la cuota del autónomo.

- Si has pagado de menos: la Tesorería enviará una comunicación por NOTESS en la que te informará del importe a ingresar por la diferencia entre lo que has pagado y lo que deberías de haber pagado durante 2023 según tus ingresos.

- Tendrás que realizar el ingreso antes del último día del mes siguiente al que te hayan realizado la comunicación.

- Esta diferencia a ingresar no sufrirá recargo alguno.

- Si has pagado de más: la Tesorería te informará del importe a devolver y podrá efectuar el ingreso hasta el 31 de Mayo del ejercicio siguiente. No se podrá compensar con otros pagos a la Tesorería.

CÓMO SE CALCULAN LOS INGRESOS NETOS Y DÓNDE SE MODIFICAN.

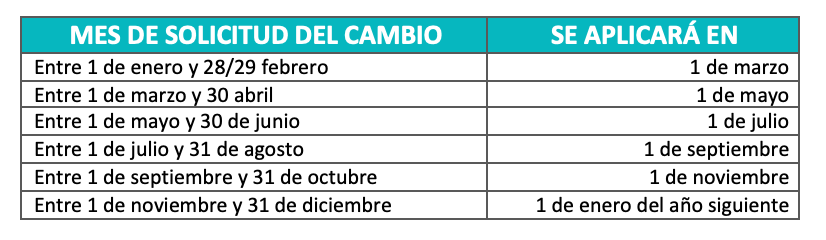

En el cuadro podrás ver cómo se realizan los cálculos para saber los ingresos netos, lo que se tiene en cuenta y cómo calcularlo. La Seguridad Social por su parte ha puesto en funcionamiento una herramienta que te puede facilitar esta información con los datos que introduzcas.

CUADRO EXPLICATIVO

3. TRAMOS DE COTIZACIÓN

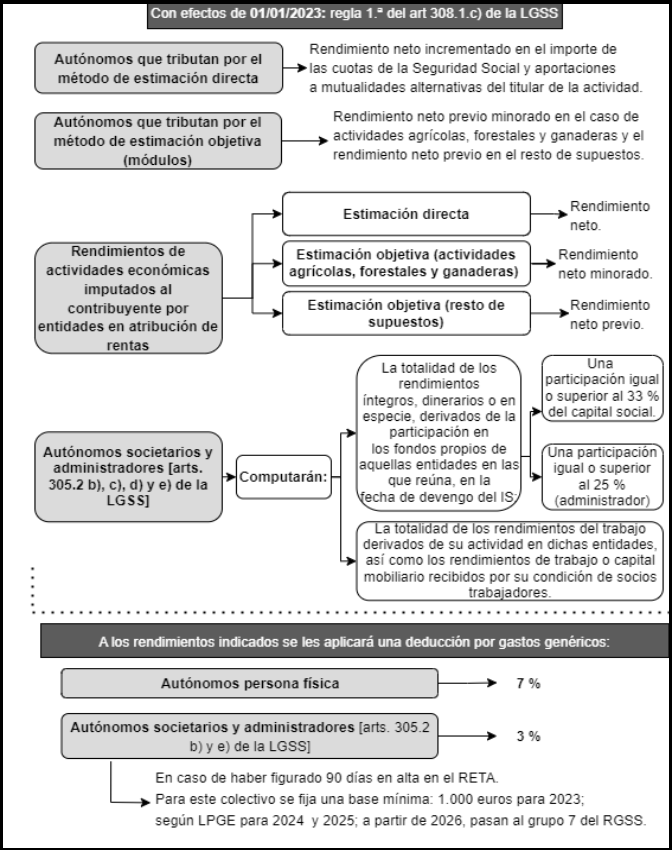

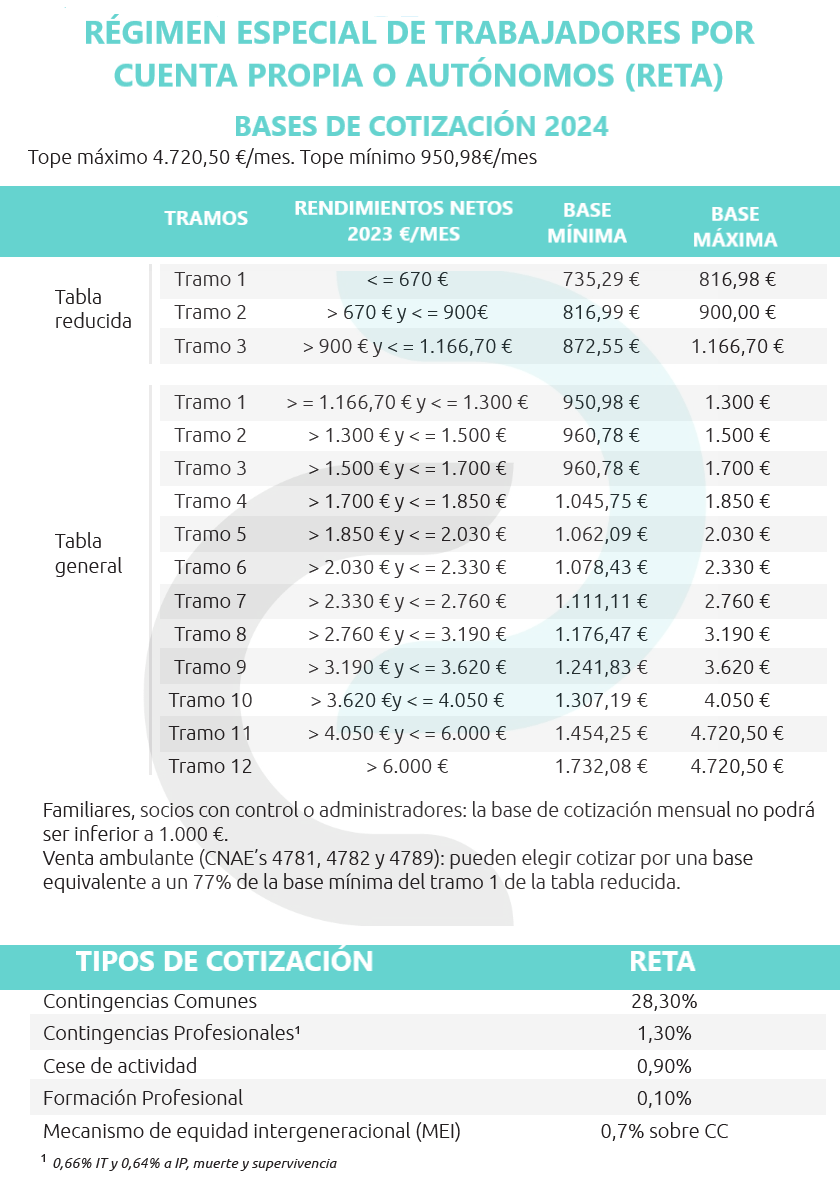

Estas serán las nuevas bases y cuotas de cotización para los autónomos durante los próximos tres años. Recordamos que a la cuota resultante deberás sumar, independientemente del importe, la cotización adicional del 0.6% mensual en 2023 (0,7% en 2024) para el Mecanismo de Equidad Intergeneracional.

TABLA DE INGRESOS Y BASES 2024

Este 2024 se reduce la base mínima de cotización y la cuota a pagar, pasando a ser la base 735,29.- € y la cuota a pagar mínima 225.-€/mes.

En caso de autónomos con rendimientos netos superiores a 1.166,70.-€/mes la cuota será de 291.-€. En la tabla puedes ver las distintas bases por las que puedes cotizar según tus ingresos.

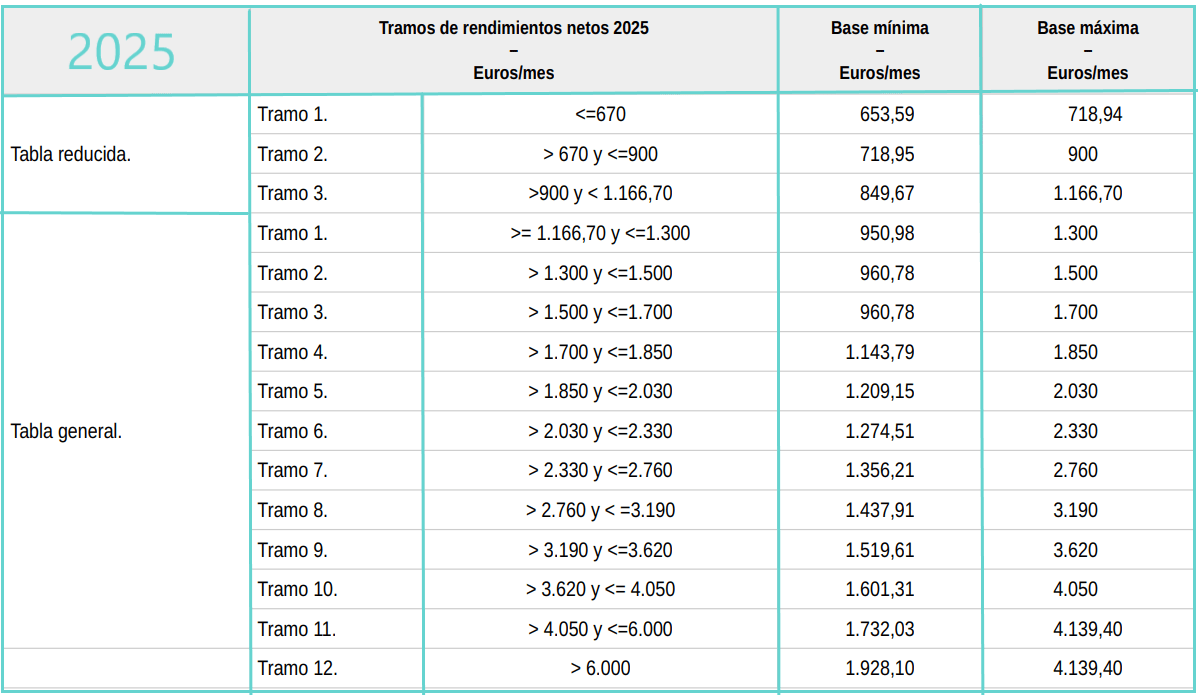

TABLA DE INGRESOS Y BASES 2025

Para 2025 se continúa con el plan de seguir reduciendo tanto base mínima como cuotra, en este caso la base mínima de cotización podrá ser de 653,59.-€ con una cuota de 200.-€ mensuales.

En caso de rendimientos netos superiores o iguales a 1.166,70.-€ mensuales, la cuota mínima a pagar será de 291.-€, en la tabla puedes consultar otras bases.

Antes del 1 de enero de 2026 el Gobierno, tras la valoración prevista se determinará el calendario de aplicación del nuevo sistema de cotización por ingresos reales, el cual contemplará el despliegue de la escala de tramos de ingresos y bases de cotización a lo largo del siguiente período, con un máximo de seis años.

4. OTROS CAMBIOS IMPORTANTES

Además de estos cambios en la cotización de los autónomos se ha llegado a otros acuerdos, a la espera de la publicación oficial, te adelantamos algunos de los más importantes:

- La Tarifa Plana para los autónomos pasará a ser de 80.-€/mensuales durante el primer año, y podrá continuar así durante el segundo año si sus ingresos netos no superan el SMI. A partir de ahí se cotizará según los ingresos netos que se obtengan, como el resto de autónomos. Durante el primer año estarán exentos de cotizar por cese de actividad y por formación profesional, pero sí cotizarán por el Mecanismo de Equidad Intergeneracional desde el primer día, un 0.6% más.

- Será obligatorio cotizar por incapacidad temporal salvo que esté cubierta por otro régimen.

- La prestación por cese de actividad de los autónomos se podrá percibir aún si se están desarrollando actividades por cuenta ajena en algunos supuestos. Además será compatible con el cobro de otras prestaciones, incluso con el desempleo, si el autónomo es además asalariado (pluriactividad).

- No será obligatoria la cotización por Incapacidad Temporal en caso de estar en pluriactividad (independientemente de la base que tenga el autónomo en el Régimen General).

- La bonificación de cuotas durante la baja por nacimiento, adopción, guarda con fines de adopción, acogimiento, riesgo durante el embarazo o riesgo durante la lactancia natural pasa a un 100%.

- Se amplía la bonificación del 80% para autónomas/os que hubiesen cesado su actividad por nacimiento, adopción, acogimiento… de un hijo, y reinicien la actividad en los dos años inmediatamente posteriores, de 12 a 24 meses.

- En caso de autónomos/as beneficiarios de la prestación para el cuidado de menores afectados por cáncer u otra enfermedad grave tendrán derecho, mientras se siga percibiendo la prestación, a una bonificación del 75% de la cuota por contingencias comunes.

- Se amplían las modalidades del cese de actividad para autónomos, pudiendo optar a la prestación del 50% de la base reguladora sin darse de baja en el reta ni cerrar el establecimiento; tanto temporal como parcial por fuerza mayor y dependiendo de si se tienen o no trabajadores contratados.

- Pluriactividad y exceso de cotización: Los trabajadores autónomos que además coticen por cuenta ajena, tendrán derecho al reintegro del 50% del exceso en que sus cotizaciones por contingencias comunes.

- En el caso de pluriactividad por cuenta propia de un autónomo/a jubilado se cotizará únicamente por incapacidad temporal y contingencias profesionales, pero tendrán que cotizar en concepto de «cotización especial de solidaridad» un 9% sobre su base de cotización por contingencias comunes, además esta cotización no será computable a efectos de prestaciones. En caso de jubilación y pluriactividad por cuenta propia estando en una Mutua profesional, también tendrán esta obligación. Esta cotización solidaria se descontará del importe de la pensión de jubilación.

Hemos intentado resumir de forma clara este extenso B.O.E. en el que se incluyen tantos cambios, si necesitas información puntual sobre algún punto en concreto puedes consultarnos, estamos a tu disposición.

Cristina Pérez

Responsable Comercial y Marketing