Aprobada la Ley sobre el Impuesto Temporal de Solidaridad de las Grandes Fortunas que grabará adicionalmente el patrimonio superior a 3 millones de euros, te resumimos los puntos más importantes sobre esta nueva Ley HFP 587/2023. Este impuesto se recaudará estatalmente, al contrario que el Impuesto sobre el Patrimonio que depende de la Comunidad Autónoma.

¿Qué es lo que hay que tener en cuenta? Te contamos de forma resumida Qué es, cuánto y cuándo se va a pagar.

1. QUÉ ES, QUÉ GRAVA, Y A QUIÉN

“El Impuesto Temporal de Solidaridad de las Grandes Fortunas es un tributo de carácter directo, naturaleza personal y complementario del Impuesto sobre el Patrimonio que grava el patrimonio neto de las personas físicas. A los efectos de este impuesto, constituirá el patrimonio neto de la persona física el conjunto de bienes y derechos de contenido económico de que sea titular, con deducción de las cargas y gravámenes que disminuyan su valor, así como de las deudas y obligaciones personales de las que deba responder.”

Grava el patrimonio neto superior a 3.000.000.- €, presumiendo que forman parte del mismo los bienes y derechos que hubieran pertenecido al sujeto pasivo justo antes del devengo, salvo que se pruebe una transmisión o pérdida patrimonial. Están exentos los detallados en el Art.4 de la Ley 19/1991, objetos que sean Patrimonio Histórico, antigüedades, derechos consolidados de un Plan de Pensiones…

En caso de que el sujeto pasivo no sea residente en otro Estado miembro de la Unión Europea, tiene la obligación de nombrar a una persona física o jurídica con residencia en España para representarle ante la administración a este efecto, antes de fin de plazo de la declaración. Si se tratase de Islandia, Liechtenstein y Noruega (Espacio Económico Europeo, y existiese normativa sobre intercambio de información tributaria Ley 58/2003, el sujeto pasivo estaría exento de esta obligación.

2. ÁMBITO Y TIEMPO DE APLICACIÓN

Será de aplicación, independientemente de los regímenes tributarios forales, así como en los tratados o convenios internacionales, en todo el territorio español, y NO podrá cederse a las CCAA.

El Impuesto se devengará el 31 de diciembre de cada año y afectará al patrimonio neto del cual sea titular el sujeto pasivo en dicha fecha, por lo que el próximo año se tributará sobre el patrimonio que se tenga a fecha 31 de diciembre de 2022. Se prevé una vigencia de 2 años aunque se contempla la revisión para evaluar su continuidad o supresión.

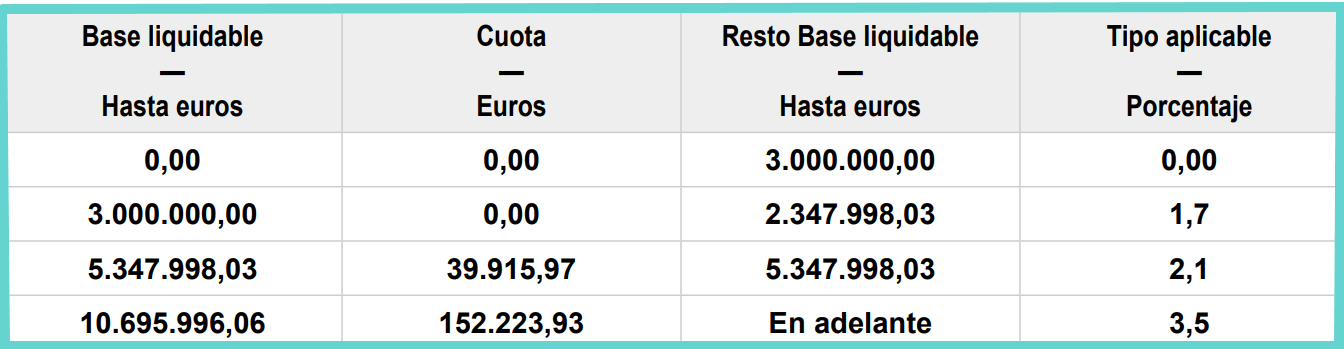

3. CUÁNDO Y CUÁNTO SE VA A PAGAR

El impuesto se abonará entre el 1 de Julio y el 31 del mismo mes, deberá de hacerse con el Modelo 718. En caso de domiciliación bancaria para el pago deberá estár presentado antes del 26 de Julio.

En el supuesto de obligación personal estarán exentos de tributar los primeros 700.000.-€ reduciéndolos de la base imponible.

Ojo: Para determinar la base imponible del impuesto se aplican las reglas del Impuesto de Patrimonio, así que de acuerdo a ella y cumpliendo determinados requisitos, podrían estar exentas las participaciones que se tengan en empresas. Si es tu caso puedes consultar con nuestro equipo de asesores fiscales para evaluar tu caso concreto.

*La cuota íntegra de este impuesto, conjuntamente con las del IRPF y el Impuesto sobre el Patrimonio, no podrá exceder, en caso de obligación personal, del 60% de la suma de las bases imponibles del IRPF. (normas límite cuota íntegra del Impto Patrimonio Ley 19/1991), en tal caso se reducirá la cuota de este impuesto hasta alcanzar el límite indicado, sin que la reducción pueda exceder del 80%.

IMPORTANTE es deducible el impuesto de patrimonio pagado en la respectiva comunidad autónoma, así como los pagados en el extranjero.

Así que, en las CCAA donde el impuesto de patrimonio está bonificado, vuelve a ser importante tener una estructura patrimonial eficaz contra este tipo de impuestos y es importante lo que se haga antes de finalizar el año.

Si necesitas ayuda con este tema nuestros asesores especializados en asesoría fiscal están a tu disposición, no lo dejes pasar, escríbenos hoy mismo.

Cristina Pérez

Responsable Comercial y Marketing