Una de las preguntas que más estamos recibiendo últimamente es si entendemos de fiscalidad de las criptomonedas, la respuesta es afirmativa, pero quiero desmitificarla: la fiscalidad de la criptomoneda no es otra cosa que una ganancia o pérdida patrimonial entre el valor de compra y el valor de venta con la dificultad de obtener el dato, mejor dicho, de ordenar los datos.

Cuando veo en muchos lugares el título de: “especialista en fiscalidad de las criptomonedas” lo pongo siempre como un ejemplo de lo que el marketing es capaz de hacer pues, y ole por ellos, hay fiscalistas que han aprovechado la oportunidad y se han buscado un hueco como especialistas en este nicho de mercado. Bien es cierto que muchas veces la especialización no lo es tanto por el motivo fiscal sino por entender el lenguaje en el que te está hablando el cliente, que además te pone a prueba. Es decir, un fiscalista no solo tiene que ser capaz de saber cómo fiscaliza una operación sino de entender que le están contando, así si te hablan por poner un ejemplo de Polkadot (DOT) no te creas que es la capital de un país, sino que sepas o intuyas al menos que es una criptomoneda, pues es difícil conocer todas ellas porque son innumerables. Sin ir más allá, yo que me muevo en este mundo, veo las primeras 100 por capitalización y tengo que reconocer que al menos la mitad no las he oído en mi vida.

1. CÓMO TRIBUTAN LAS CRIPTOMONEDAS

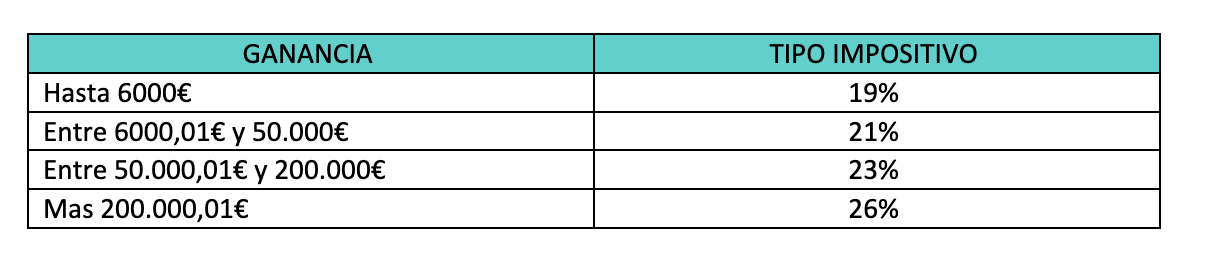

Voy a concretar sobre el tema que nos ocupa, imaginemos que yo durante un año fiscal he comprado y vendido criptomonedas, en unos casos he ganado y en otros he perdido, cuando yo tributo neteo las posiciones de tal manera que, si yo en una venta he ganado 100.000€ y en otra he perdido 90.000€, la base imponible que uso para fiscalizar dichas operaciones es de 10.000€. En el año 2021 las ganancias patrimoniales tributaban de la siguiente manera:

En el caso en cuestión de ganancia de 10.000€, se fiscalizaría de la siguiente manera:

Los primeros 6000€ al 19%, esto es 1140€, y el resto hasta 10.000€, es decir 4000€, al 21% que serían 840€, con lo que el total tendría que tributar 1.980€.

También hay que tener en cuenta que si un año has vendido y generado pérdidas, estas pueden ser compensadas durante los 4 años siguientes.

Dicho todo esto, también le convendría al fiscalista no sólo entender el lenguaje del inversor en criptomonedas, sino también su manera de pensar al respecto esto, no solo aplicable a este caso concreto si no a todos en general, pero bien es cierto que el inversor en criptomonedas es un perfil muy particular, en el que la mayoría de las veces prima el riesgo sobre la seguridad de la inversión y con una edad joven, aunque conozco honrosas y rentables excepciones. Sea cual sea tu caso, te recomiendo dejarlo en manos de tu asesor fiscal para no tener sorpresas posteriormente.

2. NUEVAS DECLARACIONES INFORMATIVAS, SON OBLIGATORIAS.

Independientemente de su tributación, se ha aprobado ya la Orden Ministerial (ver) y el B.O.E. (ver) que obliga a facilitar a Hacienda la información sobre la posesión de criptomonedas, ya sea como persona física, jurídica o como intermediario. Estos son los distintos modelos según el caso del que se trate y los plazos para presentar la declaración obligatoria informativa.

La presentación se realizará según la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

Si necesitas ayuda para su cumplimentación y presentación, nuestro equipo de asesores fiscales pueden ayudarte. Ayuda

SERVICIOS DE SALVAGUARDA DE CLAVES CRIPTOGRÁFICAS

El Modelo 172 lo deberán de presentar las personas y entidades residentes en España y los establecimientos permanentes en territorio español de residentes en el extranjero, que proporcionen servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales, ya se preste dicho servicio con carácter principal o en conexión con otra actividad.

Se deberá de presentar en Enero del año siguiente al que se corresponda la información declarada, y con la información que contiene el Anexo I de la Orden HFP/887/2023. (Ir al anexo)

SERVICIOS DE CAMBIO ENTRE LAS DISTINTAS MONEDAS VIRTUALES

El Modelo 173 lo deberán de presentar las personas y entidades residentes en España y los establecimientos permanentes en territorio español de residentes en el extranjero, que proporcionen servicios de cambio entre monedas virtuales y moneda fiduciaria o entre diferentes monedas virtuales, intermedien de cualquier forma en la realización de dichas operaciones o proporcionen servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales, o bien, realicen ofertas iniciales de nuevas monedas virtuales.

Este Modelo informativo obligatorio deberá de presentarse al año siguente al que se corresponda la información declarada, y se cumplimentará con la información especificada en el Anexo II de la Orden HFP/887/2023. (ver anexo)

DECLARACIÓN DE MONEDAS VIRTUALES EN EL EXTRANJERO

El Modelo 721 lo deberán de presentar las personas físicas y jurídicas residentes en territorio español, los establecimientos permanentes en dicho territorio de no residentes y las entidades a que se refiere el art. 35.4 de la Ley 58/2003 (LGT), vendrán obligados a presentar una declaración informativa anual referente a la totalidad de las monedas virtuales situadas en el extranjero de las que se sea titular, o respecto de las cuales se tenga la condición de beneficiario, autorizado o de alguna otra forma se ostente poder de disposición, o de las que se sea titular real, custodiadas por personas o entidades que proporcionan servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales, a 31 de diciembre de cada año. No será necesario presentar este modelo si los saldos en las distintas monedas no superan los 50.000.-€ a fecha 31 de diciembre. (ver)

Dicha obligación también se extiende a quienes hayan perdido alguna de las mencionadas condiciones a 31 de diciembre de ese año. En estos supuestos, la información a suministrar será la correspondiente a la fecha en la que dicha extinción se produjo.

Esta información se deberá de facilitar según figura en el anexo de la Orden HFP/886/2023. (ver anexo)

Deberá de presentarse entre el 1 de enero y el 31 de marzo del año siguiente a aquel al que se refiera la información a suministrar.

3. ¿QUÉ OCURRE CON EL METAVERSO?

Respecto al metaverso, ya estamos viendo la compra continua de parcelas, sin ir más lejos el otro día comprobé como la plaza de toros de la población donde yo vivo estaba comprada, y la quería comprar yo¡¡¡ como podéis imaginar… Respecto la fiscalidad de estas compra-ventas digamos que es muy parecida a la de las criptomonedas, compro una parcela y si la vendo posteriormente por más dinero sería una ganancia patrimonial, pero con sus particularidades. Vamos a jugar a fiscalidad ficción: Imaginemos que tengo mi avatar en el metaverso y por ejemplo tengo un negocio, el que sea, radicado dentro del mundo virtual, y que además lo tengo en Londres pues compré un local allí, me visitan virtualmente y vendo llamémosle x ( NFTs) que anteriormente compré.

La tributación parece sencilla: ganancia patrimonial con las normas anteriormente expuestas, ¿o no?, ¿y si la consideramos una actividad económica y va al tipo general?, es decir, progresivamente y desde el 0% hasta el 47% en función de lo ganado… Vamos a complicarlo más, y si, aunque yo sea residente fiscal en España y deba tributar en España, el Reino Unido establece que dado que el negocio se ha hecho en el Londres virtual él también tiene que cobrar algo en Función del Convenio de doble imposición España – Reino Unido…, da que pensar ¿verdad?, Y todavía puede complicarse más:

Imaginemos que el mundo virtual establece para su financiación una fiscalidad del 10% de todo lo que se vende, a priori lo pondríamos como menor valor de la venta, en caso de ganancia, o mayor gasto en caso de actividad económica. Pero si el mundo virtual lo llama impuesto, lo mismo les merece la pena a los dueños del metaverso el intentar llegar a un acuerdo de no doble imposición con el país de residencia de los propietarios, probablemente los países se nieguen, pero ¿y si los dueños del metaverso establecen entonces que no intercambian información con las diferentes agencias tributarias de cada país?, como manera de presionar y al final tenemos un CDI (Convenio doble imposición) España – Metaverso… Y ya para rematar: ¿Y si un metaverso decide operar como un PARAISO FISCAL?

Como dije antes, esto es fiscalidad/ficción, pero probable y con muchas posibilidades al respecto. Hay un mundo virtual por delante que descubrir, al igual que una fiscalidad nueva por venir. Y siempre que algo nuevo viene hay estupendas oportunidades que se pueden aprovechar… desde aquí me ofrezco como ministro de Hacienda del metaverso que proceda… 😉

Carlos Solans

CEO